yEarn은 DeFi 플랫폼을위한 수익 집계기로 시작했습니다. Andre Cronje가 구축 한이 플랫폼은 이제 USP가 금고 및 보험 제품으로 이동하는 선도적 인 DeFi 플랫폼입니다..

무대 뒤에서, Yearn Finance 이더 리움 스마트 계약을 사용하여 구축 된 분산 형 애플리케이션입니다. 계약은 스 테이블 코인의 유동성 풀인 Curve.fi와 밀접하게 작동합니다. iEarn이 보완 한 거래 수수료로 수익이 발생하며, 이는 컴파운드, dYdX 및 AAVE 중에서 최고의 대출 금리로 대출 프로토콜에 백그라운드에서 안정적인 코인을 빌려줍니다..

Yearn Finance는 일부 플랫폼이 수익을 증가시킬 때마다 값 비싼 연구 또는 재조정의 필요성을 제거하기 위해 스 테이블 코인 및 기타 암호 화폐의 수확량 농업에 대한 최상의 수익을 찾습니다. Yearn Finance의 볼트 기능은이 기능을 DeFi 투자를위한 최상의 경로를 찾는 것으로 확장합니다. 여기에는 DeFi 공간 전반에 걸친 다양한 전략 구현이 포함됩니다..

Curve.fi의 거버넌스 토큰은 CRV입니다. Yearn은 Curve와 긴밀히 협력하여 Curve의 토큰 수익을 확대합니다..

Contents

그리움 금융이란??

Yearn Finance는 스마트 계약에 연결하기위한 UI 포털입니다..

yEARN 금융은 이더 리움을 기반으로 구축 된 탈 중앙화 애플리케이션으로, 열망하는 수익을 위해 DeFi 제품을 제공합니다. 다른 월드 와이드 웹 애플리케이션처럼 작동하지만 코딩은 스마트 계약에 의해 유지됩니다..

Yearn.finance의 거버넌스 토큰은 다음과 같습니다. YFI. Yearn Finance는 다음과 같은 서비스를 제공합니다.

- 벌다

적립 기능은 다음 대출 서비스의 기본 수익 집계 도구입니다. 화합물, Dydx, 또는 Aave (Ddex 및 Fulcrum은 현재 비활성화되어 있습니다.).

- 기력

Zap은 Yearn Finance에서 수익을 올리는 유동성 공급자 (LP) 토큰과 교환하여 ERC-20 토큰 간 교환을 용이하게하는 변환 서비스입니다. 초보자에게 편리하지만 Zap은 많은 가스를 사용하고 비용이 많이들 수 있으며 수동으로 수행하는 것보다 훨씬 더 많습니다..

- ARP

APR은 yEARN이 지원하는 각 토큰의 다양한 DeFi 대출 플랫폼에서 현재 수익률에 대한 통계가 포함 된 표입니다..

각 코인에 대한 가장 높은 APR은 Earn이 현재 이러한 코인을 대출하는 제공 업체입니다..

- Yinsurance

대출 보험 회사 인 Nexus Mutual이 인수 한 yInsurance는 스마트 계약 위험으로부터 보호합니다. 분산되어 있기 때문에 KYC 및 ALM 준수가 필요하지 않습니다..

yEarn Vaults

yEarn 볼트는 DeFi 플랫폼에 투자하기위한 최상의 전략을 찾는 자동화 된 DeFi 전문가와 같습니다. Yearn Vault에 투자 된 암호 화폐는 다양한 DeFi 프로토콜에서 작동합니다. 여기에는 유동성, 대출 담보 제공, 한 프로토콜의 수익률 사용 및 다른 DeFi 플랫폼에 대한 재투자가 포함됩니다..

투자 전략은 커뮤니티의 제안에 대한 투표로 결정됩니다..

현재 Andre는 시장을 관찰하고 대부분의 새로운 전략을 작성합니다. 그와 9 명의 다른 다중 서명 검증 자들이 계약이 안전하고 시장에서 가장 높은 수익률을 제공한다는 것을 승인하면 계약이 실행됩니다. 시장의 현재 수익률에 따라 변경합니다..

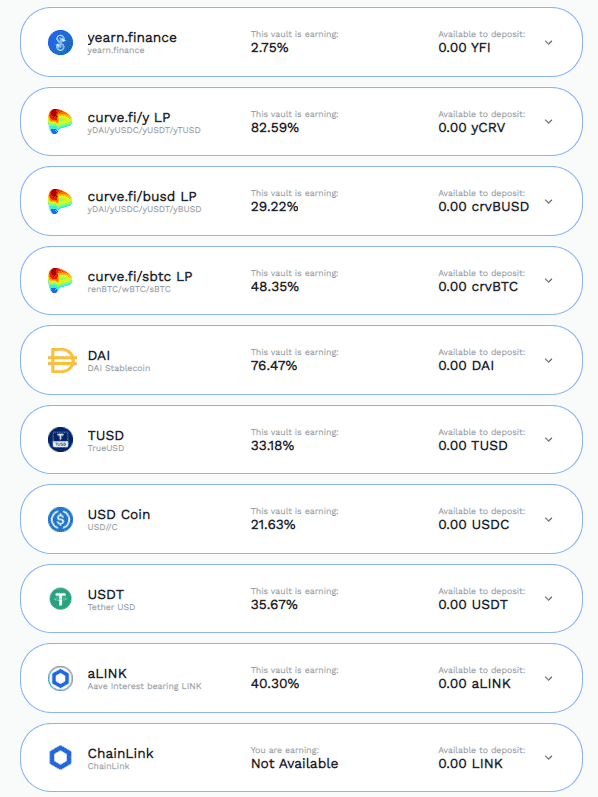

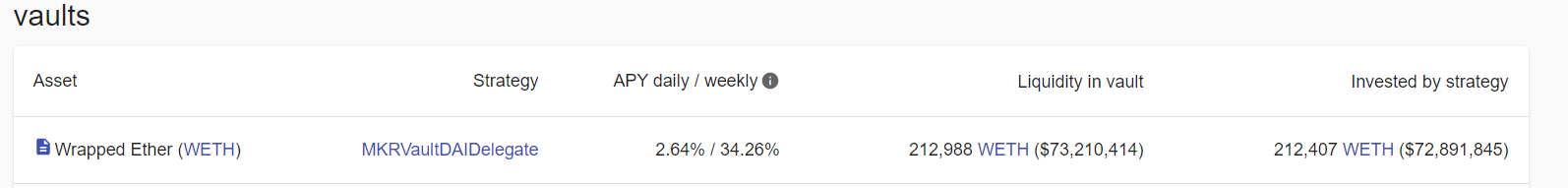

아래 이미지는 yEarn 플랫폼에서 지원되는 볼트를 나열합니다. 대부분의 금고는 20 % -85 % 사이의 APY가 다양한 스테이 블코 인 (DAI, TUSD, USDC, USDT 및 곡선 풀)을 기반으로합니다..

Cryptocurrency 기반 볼트에는 Bitcoin 및 Chainlink 풀이 포함되어 있으며 상당한 이익을 얻었습니다..

그리운 볼트

그리운 볼트

yEarn Vaults 전략

투자 전략은 yEarn.finance의 설립자 인 Andre Cronje가 큐레이팅 한 모듈 식 스마트 계약입니다. 누구나 전략 섹션의 포럼에서 전략을 제안 할 수 있으며 Cronje 및 다중 서명의 승인을 받으면 다음 전략이 변경 될 때까지 실행됩니다. 각 전략은 때때로 다른 APY를 제공합니다..

전략 수립 및 코드 구현에 기여한 사람은 계약 수익으로 지급됩니다. 전략 수익의 90 %는 LP 또는 볼트 멤버에게 지급되고 수익의 10 %는 전략 설계자에게 지급됩니다..

Yearn Vault는 어떻게 작동합니까??

금고 아래에서 일어나는 일을 이해하는 것이이 금고에서 마법의 결과를 만들어내는 것입니다. 수익은 대출 자산, AMM (Automated Market Maker)에 LP (Liquidity Provider) 또는 농업 전략을 제공하여 달성됩니다..

DeFi에서 수익을 올리려면 다음과 같은 다양한 작업이 필요합니다.

- 탈 중앙화 거래소에 대한 수수료 수익.

- 분산 형 대출 플랫폼에서 대출에 지불 한이자 수익.

- DeFi 앱에 대한 코드 및 아이디어 기여로 수익 창출.

- 유동성 및 거버넌스 토큰의 수확량 파밍.

- 그리고 더 많은

Yearn Ethereum Vault는 무엇입니까?

8 월 말까지 yEarn 볼트는 스테이 블코 인, 커브 토큰 풀, 비트 코인 및 체인 링크를 기반으로했습니다. 8 월 31 일, Cronje Ethereum에서 수익을 극대화하기 위해 Yearn Ethereum 볼트 (yETH) 출시. 또한 유동성에 대한 대가로 사용자는 yEARN 금고에 보유한 자산을 나타내는 yETH를 획득했습니다..

Yearns의 Ethereum 저장소는 Ethereum 저장소에 대한 특정 전략을 배포합니다. 예를 들어, 이더 리움을 담보로 DAI를 대여하고 LP 또는 대출 플랫폼에 DAI를 재투자하여 수익을 극대화합니다..

위의 예는 이더 리움에서 DeFi 수익을 얻기위한 가장 기본적인 전략입니다. 그럼에도 불구하고 초보자가 이해하고 구현하기 어려울 수 있습니다. Yearn Vault는 DeFi에서 수익을 창출하는 데 필요한 연구와 신뢰 구축을 줄이는 것을 목표로합니다. 전체 프로세스를 하나의 입출금 트랜잭션으로 자동화합니다..

직접 ETH 예금과 함께 yEARN 볼트는 또한 래핑 된 이더 리움 (wETH) 볼트, 이것은 본질적으로 ETH의 ERC20 토큰 표현입니다. wETH의 이더 리움은 스마트 계약 프로토콜을 통해 잠기고 동일한 양의 wETH가 발행됩니다..

Yearn Vault를 사용하는 방법? 단계별 가이드

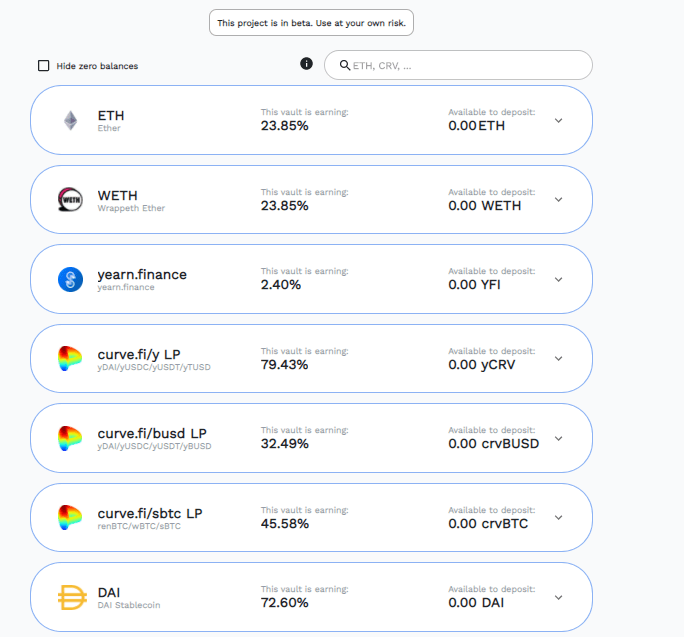

1 단계: 첫 번째 단계는 다음 링크를 사용하여 Vault에 도착하는 것입니다. https://yearn.finance/vaults

Vault의 랜딩 페이지

Vault의 랜딩 페이지

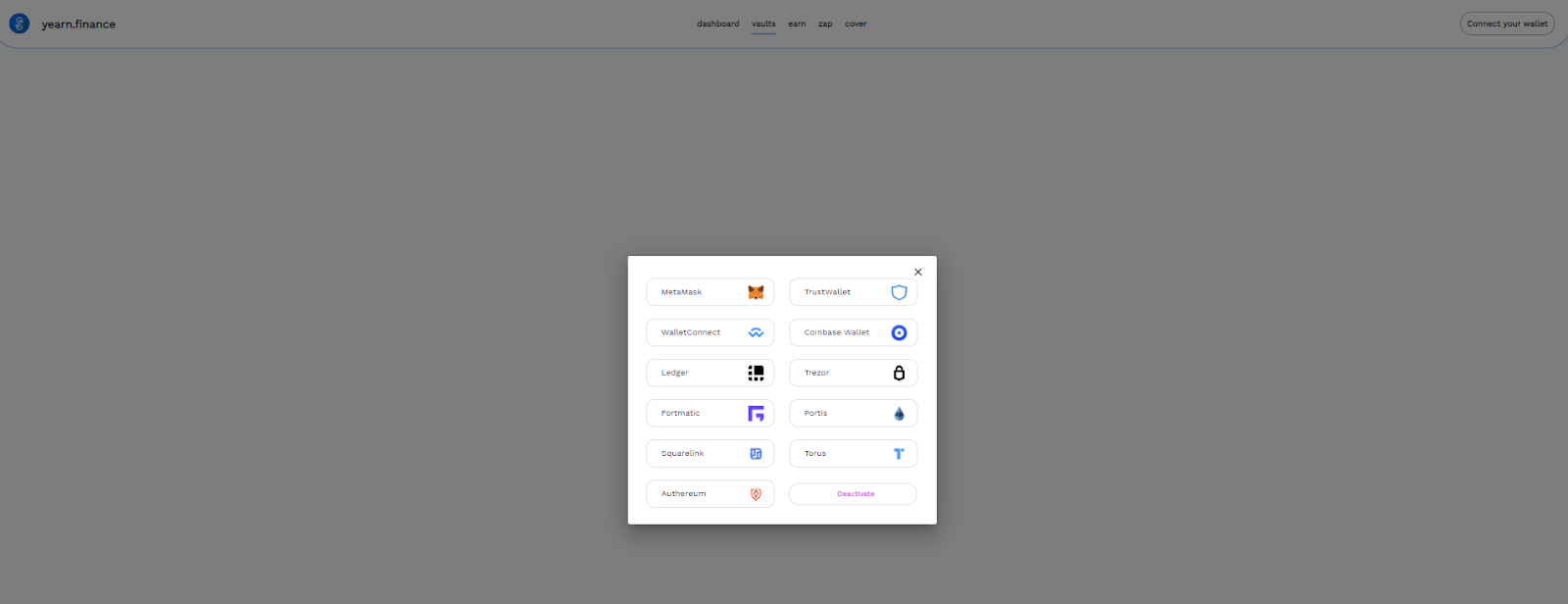

2 단계: 두 번째 단계는 오른쪽 상단의 지갑 연결 옵션을 클릭하여 지갑을 볼트에 연결하는 것입니다. 저장소에 대한 세부 정보는 지갑에 연결될 때까지 공개되지 않습니다. yEARN은 현재 다음 금고를 보유하고 있습니다..

다음 지갑을 사용하여 볼트에 연결할 수 있습니다.

메타 마스크, 트러스트 월렛, WalletConnet, Coinbase 지갑, 원장, Trezor, Fortmatic, Portis, Sqaurelink, 큰 쇠시리, Authereum

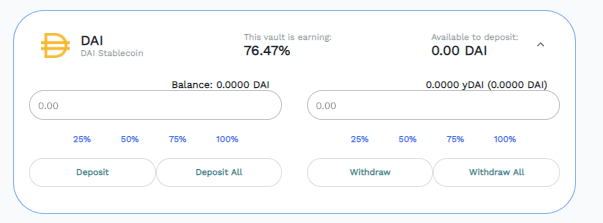

3 단계 : 입금

지갑을 연결하면 Yearn.finance에 나열된 금고에 액세스 할 수 있습니다..

예를 들어 DAI 스테이 블코 인 금고에 입금하기 위해 사용자는 지갑에있는 잔액에서 금액을 설정할 수 있습니다. 마찬가지로 ETH 및 wETH 교환에서 금고 예금자는 yETH 및 ywETH를 얻습니다..

4 단계 : 수수료 지불

확인 후 볼트에 추가 할 스마트 계약 실행에 대한 수수료 금액이 계산됩니다. 수수료는 GAS 수수료 및 이더 리움 네트워크 한도에 따라 $ 10- $ 100 사이입니다..

5 단계 : 금고에서 철수

사용자가 금고에서 자신의 위치를 철회하려는 경우, 금고 보유를 철회하거나 위치를 청산하는 데 필요한 yToken (yDAI 또는 yETH)을 교환해야합니다..

금고에서 철수는 두 가지 출처, 즉 활성 전략 금고 또는 Yearn 금고 예약에서 올 수 있습니다. 적립금에서 오는 경우 인출 수수료가 부과되지 않습니다. 단, DeFi 전략 실행시 유동성이 제거되면 0.5 %의 출금 수수료가 부과됩니다..

금고의 후속 수입은 인출 후 새로운 잔액에 따라 조정됩니다. 수익은 연간 기준으로 언급되지만 유동성이 금고에 보관 된 시간 동안 지급됩니다. 따라서 금고의 평균 APY가 100 %이면 6 개월 내에 1 ETH 예금이 금고에서 0.5 ETH를 얻습니다..

Ethereum 보유에 대한 수익성 높은 수익으로 인해 금고는 첫날 자체에 상당한 예금을 보았습니다. 출시 후 72 시간도 채 안되어 금고는 1 억 3900 만 달러 (첫날 1 억 달러)로 잠긴 후 폐쇄되었습니다. wETH 금고도 중지되었습니다..

금고에 대한 예금은 출시 후 얼마 지나지 않아 비활성화되었습니다..

면책 조항 제시된 내용은 저자의 개인적인 의견을 포함 할 수 있으며 시장 상황에 따라 달라질 수 있습니다. 암호 화폐에 투자하기 전에 시장 조사를하십시오. 저자 또는 출판물은 귀하의 개인적인 재정적 손실에 대해 어떠한 책임도지지 않습니다..